個人養老金

個人養老金制度,所謂個人養老金制度,業內并無統一定義,一般是指政府鼓勵個人向專門的賬戶進行繳費,個人依據自身風險收益特征,選擇相應的、符合條件的養老金融產品進行投資,以積累養老金資產的制度安排。 該制度最早是1991年《國務院關于企業職工養老保險制度改革的決定》中提出:“逐步建立起基本養老保險與企業補充養老保險和職工個人儲蓄性養老保險相結合的制度”。但是,作為第三支柱的個人儲蓄性養老保險并沒有很好地發展起來。

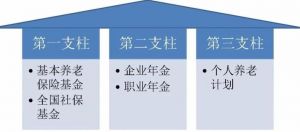

在中國的“三支柱養老保險體系”中,“第一支柱”是由政府主導并負責管理的城鎮職工基本養老保險制度和城鄉居民基本養老保險制度,“第二支柱”是政府倡導由企業自主發展的職業年金和企業年金,“第三支柱”就是個人養老保險金制度,主要由個人儲蓄性養老保險和商業養老保險構成,且在部分地區試點、規模尚小。

為推進中國的多層次養老保險體系建設,對“第三支柱”進行有益探索,中國財政部等五部委聯合發布《關于開展個人稅收遞延型商業養老保險試點的通知》,自2018年5月1日起,在上海市、福建省(含廈門市)和蘇州工業園區實施個人稅收遞延型商業養老保險試點工作。

2020年01月,中國銀保監會、財政部、人社部等部門對構建多層次養老保險體系作出部署,將完善養老保障第三支柱、鼓勵金融機構發展養老產品作為工作重點之一。

2022年4月,國務院發布通知,個人養老金實行個人賬戶制度,繳費完全由參加人個人承擔;參加人每年繳納個人養老金的上限為12000元。 11月25日,人力資源社會保障部宣布個人養老金制度啟動實施,在北京、上海、廣州、西安、成都等36個先行城市或地區落地。

政策意義 編輯本段

2020年1月,銀保監會、財政部、人社部等多部門對構建多層次養老保險體系,推動養老保險第三支柱發展作出部署。

除了將個人養老金制度改革納入國家重大改革內容外,更多利好個人養老金產品發展及投資的政策正在加緊醞釀,符合規定的銀行理財、商業養老保險、基金等金融產品有望成為第三支柱產品,鼓勵養老金投資增配權益性資產和另類資產政策或將適時出臺。與此同時,養老金管理公司許可準入工作也在穩步推進,伴隨養老金融對內對外開放政策的落地,我國養老金管理市場將迎來新一輪擴容。

體系構成 編輯本段

當前我國養老保險體系由三個層次構成:政府主導并負責管理的基本養老保險為“第一支柱”,占主導地位,規模已超6萬億元;政府倡導并由企業自主發展的企業年金和職業年金為“第二支柱”,規模約2萬億元;包括個人儲蓄性養老保險和商業養老保險在內的個人養老金制度被稱為“第三支柱”,僅在部分地區試點,規模尚小。

中國大力在第一、二支柱上進行建設,“三支柱養老保險體系”結構存在嚴重失衡的問題。中國勞動和社會保障科學研究院院長金維剛公布的數據顯示,截至2016年,我國第一支柱占比74%,第二支柱占比23.1%,第三支柱占比0.29%。相比之下,我國與發達國家之間差距較大,如美國第一支柱占比10%,第二支柱占比61.9%,第三支柱占比達28.1%。而隨著老齡化加劇,第一支柱的基本養老金面臨著巨大的支付壓力。要使得三支柱養老保險體系結構合理,需要解決諸多問題,更重要的是,需要從頂層設計上進行調整,制定個人養老金制度。

作為緩釋基本養老金壓力的重要一環,個人養老金制度建設2020年伊始鼓點漸緊。銀保監會近半個月連發兩文,將完善養老保障第三支柱、鼓勵金融機構發展養老產品作為工作重點之一。

社會關注 編輯本段

加快第三支柱改革的頂層設計

2020年01月13日,中國銀保監會副主席黃洪在國新辦發布會上再度強調,加快第三支柱改革的頂層設計,下一步將把第三支柱的改革納入國家重大改革內容,并把第三支柱的發展作為國家重點戰略納入到“十四五”規劃之中。

人社部在2020年01月14日舉行的新聞發布會上也提到,構建多層次養老保險體系,推動養老保險第三支柱發展。

金融機構加速布局

“建立個人養老金制度對我國金融體系建設和養老保障體系建設具有多重積極意義,蘇寧金融研究院高級研究員黃大智表示,個人養老金為建設更有韌性的金融市場提供了長期戰略性資金支持,也提高了個人老年經濟支持能力,特別是滿足了未能參加年金計劃勞動者的制度化補充養老保障需要,此外,進一步強化了養老金體系的可持續性。

完善政策支持激勵措施

據監管人士透露,預計后續將在多個方面完善政策支持,包括出臺政策激勵措施,完善稅延商業養老保險試點政策,研究制定將個人儲蓄轉化為個人儲蓄養老金的政策,以及制定出臺第三支柱養老金投資收益免稅相關政策。此外,金融監管部門也將加快制度建設,制定適合養老投資的金融監管辦法,減少資本市場風險因素,增強養老資產投資意愿。

人社部將推出個人養老金制度

2021年2月26日人社部副部長游鈞在新聞發布會上表示,中國當前養老保險體系三個層次中,作為第一個層次的基本養老保險,制度基本健全了,職工養老保險加上城鄉居民養老保險兩個平臺,目前已覆蓋近十億人。作為第二層次的企業年金、職業年金制度初步建立,并且在逐步完善,目前已經覆蓋5800多萬人。作為第三層次的個人養老金制度還沒有出臺。總的考慮是,建立以賬戶制為基礎、個人自愿參加、國家財政從稅收上給予支持,資金形成市場化投資運營的個人養老金制度,正在緊鑼密鼓地推出。

試點政策 編輯本段

個人稅延型養老保險

作為個人養老金制度的重要形式之一,個人稅延型養老保險已在中國展開操作。

2018年4月,財政部、稅務總局、人力資源社會保障部、中國銀行保險監督管理委員會和證監會發布《關于開展個人稅收遞延型商業養老保險試點的通知》(下稱《通知》)指出,自2018年5月1日起,在上海市、福建省(含廈門市)和蘇州工業園區實施個人稅收遞延型商業養老保險試點,試點期限暫定一年。

試點政策內容

對試點地區個人通過個人商業養老資金賬戶購買符合規定的商業養老保險產品的支出,允許在一定標準內稅前扣除;計入個人商業養老資金賬戶的投資收益,暫不征收個人所得稅;個人領取商業養老金時再征收個人所得稅。

管理辦法 編輯本段

2018年5月16日,中國銀行保險監督管理委員會根據《財政部稅務總局人力資源社會保障部中國銀行保險監督管理委員會證監會關于開展個人稅收遞延型商業養老保險試點的通知》(財稅〔2018〕22號)和《中國銀行保險監督管理委員會財政部人力資源社會保障部稅務總局關于印發<個人稅收遞延型商業養老保險產品開發指引>的通知》(銀保監發〔2018〕20號)有關規定,制定印發了《個人稅收遞延型商業養老保險業務管理暫行辦法》。

發展意見 編輯本段

2021年12月17日下午,中共中央總書記、國家主席、中央軍委主席、中央全面深化改革委員會主任習近平主持召開中央全面深化改革委員會第二十三次會議,審議通過了《關于推動個人養老金發展的意見》。

會議強調,要推動發展適合中國國情、政府政策支持、個人自愿參加、市場化運營的個人養老金,與基本養老保險、企業(職業)年金相銜接,實現養老保險補充功能。發展多層次、多支柱養老保險體系,是積極應對人口老齡化、實現養老保險制度可持續發展的重要舉措。要完善制度設計,合理劃分國家、單位和個人的養老責任,為個人積累養老金提供制度保障。要嚴格監督管理,完善配套政策,抓緊明確實施辦法、財稅政策、金融產品規則等,讓老百姓看得明白、搞得懂、好操作,讓參與各方有章可循、制度運行可監測可檢驗。

法律法規 編輯本段

2020年01月,中國銀保監會、財政部、人社部等部門對構建多層次養老保險體系作出部署,將完善養老保障第三支柱、鼓勵金融機構發展養老產品作為工作重點之一。

2021年2月26日,國務院新聞辦舉行就業和社會保障情況新聞發布會將推出個人養老金制度。

2022年4月21日,國務院辦公廳發布《關于推動個人養老金發展的意見》(國辦發〔2022〕7號) 。

《意見》指出,推動發展適合中國國情、政府政策支持、個人自愿參加、市場化運營的個人養老金,實現養老保險補充功能。參加城鎮職工基本養老保險或者城鄉居民基本養老保險的勞動者,可以參加個人養老金制度。

《意見》規定,個人養老金實行個人賬戶制度,繳費由參加人個人承擔,實行完全積累。參加人通過個人養老金信息管理服務平臺,建立個人養老金賬戶。參加人應當指定或者開立一個本人唯一的個人養老金資金賬戶,用于個人養老金繳費、歸集收益、支付和繳納個人所得稅。

《意見》明確,參加人每年繳納個人養老金的上限為12000元。 人力資源社會保障部、財政部根據經濟社會發展水平和多層次、多支柱養老保險體系發展情況等因素適時調整繳費上限。國家制定稅收優惠政策,鼓勵符合條件的人員參加個人養老金制度并依規領取個人養老金。

《意見》規定,個人養老金資金賬戶資金用于購買符合規定的銀行理財、儲蓄存款、商業養老保險、公募基金等金融產品,參加人可自主選擇。參加人達到領取基本養老金年齡、完全喪失勞動能力、出國(境)定居,或者具有其他符合國家規定的情形,可以按月、分次或者一次性領取個人養老金。

2022年7月21日,銀保監會新聞發言人、法規部主任綦相在上半年銀行業保險業運行發展情況新聞發布會上也透露,銀保監會積極會同人社部、財政部研究制定個人養老金制度的實施細則和配套制度,力爭推進個人養老金制度早日實施。

據央視新聞聯播2022年9月27日消息,9月26日,國務院總理李克強主持召開國務院常務會議。會議指出,發展政策支持、商業化運營的個人養老金,有利于更好滿足群眾需求,提升保障水平。會議決定,對政策支持、商業化運營的個人養老金實行個人所得稅優惠:對繳費者按每年12000元的限額予以稅前扣除,投資收益暫不征稅,領取收入實際稅負由7.5%降為3%。

2022年11月25日,人力資源社會保障部宣布個人養老金制度啟動實施,在北京、上海、廣州、西安、成都等36個先行城市或地區落地。

附件列表

詞條內容僅供參考,如果您需要解決具體問題

(尤其在法律、醫學等領域),建議您咨詢相關領域專業人士。

如果您認為本詞條還有待完善,請 編輯

上一篇 Microsoft Office Word 下一篇